成为长线投资标的的三个重要条件

- 旅游

- 2024-11-07

- 12

- 更新:2024-11-07 22:54:02

来源:@证券市场周刊微博

菲利普·莫里斯的长期高收益率论证了投资领域一个极为重要的原理:真正起作用的不是实际的利润增长率,而是该增长率与市场预期的对比。较低的预期、较高的增长率和股利分红率,这三者为高收益率的形成创造了完美的条件。

本刊特约 明辉/文

在西格尔撰写的投资书籍《股市长线法宝》里,他令人信服地论证了股票是长期中最好的投资品种,采用“购买—持有”策略进行投资的好例子是,1925-2003年底,菲利普·莫里斯(PM.N)公司给投资者带来的年复合收益率高达17%,比整体指数高出7.3个百分点。

其他诸多投资书籍也提到美国历史上最高回报的公司既不是科技股,也非石油巨头,而是一只消费股:烟草公司菲利普·莫里斯。过去60年股价上涨超过6万倍,是美股回报最好的公司之一。

然而,讨论该公司长期回报的多,对其经营变化的分析却较少,笔者在此结合菲利普·莫里斯的最新三季报来分析该公司缘何成为最佳长线投资标的之一。

正自我革命,向无烟转变

烟草是菲利普·莫里斯长期以来的核心业务,旗下品牌主要包括万宝路香烟和IQOS加热烟草棒,以及ZYN尼古丁袋。万宝路是公司的老产品,和可口可乐、麦当劳并列为美国三大品牌符号。但随着公众对烟草的认识和担忧日益加深,菲利普·莫里斯一直在转向卷烟替代品。IQOS已经推出超过十年,是全球领先的无烟产品,年净营收超过100亿美元。

2022年菲利普·莫里斯以160亿美元收购了尼古丁袋制造商瑞典火柴,核心原因是看中了瑞典火柴口含烟品牌ZYN的增长潜力。2017年瑞典火柴推出不含烟草的现代口含烟ZYN,成为少有的完全抛弃传统烟草业务的公司,该口含烟的推出,也被认为是现代口含烟迅速起量的转折点。欧洲有使用口含烟的历史,可上溯百年之久,不过后来仅在瑞典推广较好,这也是瑞典能出现高估值口含烟公司的背景。尼古丁袋是口含烟的一种,无烟,无异味且不需要吐口水等,没有烟雾产生,不经过肺,降低了传统卷烟燃烧产生的危害,有研究表明,尼古丁袋的使用风险比电子烟等产品要更低,更非传统烟草所能比拟。尼古丁袋的使用场景广泛,在机场高铁开会培训等场景也能使用,具有很强的私密性,不会妨碍他人。

虽然尼古丁递送类产品仍会让人上瘾,但其含有的颗粒和化学物质较少,而这些颗粒和化学物质与癌症和心脏病等疾病息息相关。菲利普·莫里斯美洲区总裁兼美国首席执行官Stacey Kennedy表示:“公司及其美国子公司正在加速推动美国成年人远离香烟的使命……这些替代品已被科学证实是更好的替代品。” 菲利普·莫里斯旗下的ZYN产品销售额2015年只有2000多万美元,预计2030年将达236亿美元。

无烟消费群体在快速扩张,无烟业务成为菲利普·莫里斯公司业绩增长的主要带动者。根据公司业绩公告,2024 年二季度无烟业务收入同增 13.6%(有机增长18.3%),可燃烟草净收入同增 1.2%(有机增长4.8%),无烟业务毛利润同增15.6%(有机增长22.2%),可燃烟草毛利润同增1.8%(有机增长5.5%),无烟业务的收入和毛利润增速远超可燃烟草,公司无烟业务的收入占比也同比增长 2.7个百分点到38.1%,成为业绩增长的主要带动者。公司在业绩会上表示,IQOS 用户数量将达到3080万,比2023年12月增加190万,其中 2218万用户已经完全改用IQOS实现戒烟。进一步细分口含烟,则其中的袋装尼古丁销量达到 1.5 亿罐,同比增长50.6%,在口含烟销量占比达 61.5%。根据公司业绩发布会,大约有3650万成年用户在使用菲利普·莫里斯的无烟产品,2023年12月增长320万人,产品远销90个国家,消费群体在快速扩大。

无烟业务正驱动公司重新成长

由于吸烟有害健康,菲利普·莫里斯公司曾被美国条例限制和法令约束损失了上百亿美元,且一度面临破产的威胁。在资本市场上,许多人刻意回避这家公司的股票,认为由生产危险商品香烟而造成的法律隐患会最终毁掉这家公司。

从最新的公司2024年三季报来看,上述担忧正在成为过去式:前三季度公司实现营业总收入281.7亿美元,同比增长7.8%;实现归母净利润76.4亿美元,同比增长35.9%,摊薄每股收益(EPS)4.89美元/股,同比增长35.5%。第三季度单季公司实现营业总收入99.11亿美元,同比增长8.4%;实现归母净利润30.8亿美元,同比增长50.0%;摊薄EPS 1.97美元/股,同比增长49.2%。

产品结构方面,前三季度可燃烟草实现净收入173.99亿美元,同比增长3.3%;实现毛利润111.73亿美元,同比增长2.5%。同一期间,无烟产品实现净收入105.27亿美元,同比增长16.4%;实现毛利润70.93亿美元,同比增长20.1%。第三季度单季可燃烟草实现净收入61.43亿美元,同比增长5.2%;实现毛利润39.47亿美元,同比增长5.4%。同一期间,无烟产品实现净收入37.01亿美元,同比增长14.5%;实现毛利润25.98亿美元,同比增长16.5%。

ZYN是整个业务净收入的主要推动力。美国对ZYN的需求主要推动了2024年前9个月出货量同比增长近40%,其中第三季度单季ZYN尼古丁袋在美国的出货量同比增长41%以上;公司将斥资6亿美元在美国建造一座新工厂以生产ZYN尼古丁袋,此举旨在解决阻碍增长的供应短缺问题。在2023年三季度至2024年期间,美国以外地区的尼古丁袋装总量飙升近70%。产品最近向希腊和捷克扩张后,目前在30个市场都可以买到ZYN。2024年其年销量预计将达到5.8亿罐。

管理层在业绩会上分析,公司三季度营收表现反映了公司增长的三大结构性支柱:销量、定价和无烟产品组合的转变。在非常强劲的销量增长的基础上,定价贡献了7.5个百分点的增长。这得益于可燃性产品9.7%的强劲加价,IQOS HTUs 3%的加价以及 ZYN 的显著贡献。无烟业务的积极组合影响贡献了1.4个百分点的增长,尽管可燃性产品增长强劲,但 IQOS 和 ZYN 的每单位净营收更高。而且,尽管IQOS已经取得了增长和成功,但随着世界上更多的合法年龄吸烟者转向更好的替代品,未来几年还有很大的增长空间。与前几个季度一样,地域组合为负值,但程度较轻,因为欧洲和美国的增长加快。2024年至今的净营收驱动因素非常相似,在积极的销量、无烟产品组合增长超过2个百分点和强劲定价的基础上,实现了两位数的有机增长。

管理层的目标是到2025年或2026年,一半以上收入来自无烟产品,到2030年,这一目标将超过三分之二。

实际上,如今的菲利普·莫里斯正在革新,推广IQOS,收购ZYN,重新变为一只成长股。并且这种成长质量较高,公司保持着强劲且不断增长的现金产出,这使得投资者能够对其长期增长进行再投资,并获得可观的股东回报。公司在9月连续第17年提高股息,践行积极回报股东的政策。公司对回购股份也制订了长期目标:预期2024年约110亿美元的运营现金不变,目标在2024年将净债务与调整后的EBITDA(利润前除去利息、债务、折旧跟摊销以及税金的所得)比率提高0.3倍至0.4倍,2026年底有望实现2倍目标比率;一旦达成,经董事会批准,公司就立即考虑回购。

商业模式、积极回报股东铸就长期收益

回看美国历史,1928年的经济繁荣期到1932年的衰退期之间烟草类的零售量只有平均每人1美元的下降,从26.23美元减到25.29美元。《华尔街日报》的休·班克罗夫特曾私下对人说,1929年美国股市崩盘后,他只买了3种股票:通用汽车、派拉蒙电影公司和烟草公司。他说出这么做的道理:美国人即便负担不起车子也要开车,不该看电影的时候也照样上电影院,为了买香烟几乎什么都可以不要。

今天看来,人们依然在开车,但通用汽车不仅面对着丰田等传统汽车的竞争,也面临着却进入电动时代特斯拉的冲击。派拉蒙电影公司面临的竞争则更加激烈,不仅被并购,并且受奈飞等新媒体公司的冲击,前景不明朗。只有成瘾性消费依旧,创造了长期股东回报。

不少投资类书籍分析菲利普·莫里斯长期回报率高的原因在于分红很高,净资产收益率(ROE)很高;销量下滑,但价格提升;行业没有技术变迁,公司几乎不需投入,绝大多数利润用于分红。由于经常吃官司,公司估值一直较低,而这又推升了股息率;数十年的高股息,在复利的作用下,爆发出惊人的威力。

笔者总结下来,公司能够保持高派息,底气还是商业模式:轻资产、高ROE、高毛利率、低资本开支、现金流充沛、产品永不过时、高频刚需等。并且公司愿意分红,这也是难能可贵的。

此前笔者撰写分析过《麦当劳的财务极致能否持续》(刊发于《证券市场周刊》2023年第73/75期),2015年,麦当劳宣布开始改善资本结构,大额借贷用于分红回购,除了利用之前美国低息环境,最根本还是公司商业模式优异、业务稳健,加上优秀的公司治理、积极回报股东的文化。表面看,公司的财务杠杆很高,净资产为负数,但实际上,负债几乎全部为长期借款,每年经营现金净流入超过80亿美元,公司财务还是健康的。进入稳定期,不需要大额资本开支,与其在账上大量积累现金闲置,不如返还股东,甚至借钱分派——这也是预防管理层乱投资的克制。

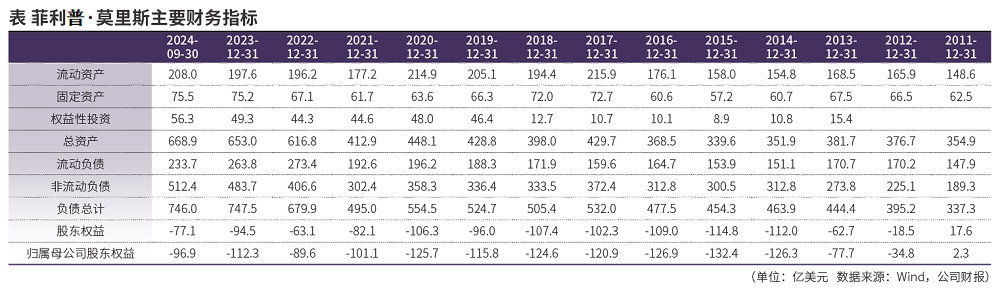

菲利普·莫里斯2012年就大力改善资本结构,净资产为负数,比麦当劳还早三年。诚然,由于商业模式和商业环境不同,这种极限的财务杠杆,国内企业并不宜盲目照搬,但积极回报股东的文化是值得诸多企业学习的。

即便半导体行业的台积电,其2024年三季度业绩会上,被问到“关于自由现金流,公司是否会考虑增加现金股利?公司如何平衡持续投资和股东利益?”管理层回答:“我们的分红政策是可持续的,也不断增长,我们在收获之前的投资——自由现金流增长是我们收获过去投资的原因。从资产负债表来看,我们用现金达到organic grow,实现股东利益最大化,我们会支付自由现金流返还给股东。”

台积电是一家高资本密集型企业,需大额资本开支(340亿美元),依然坚持把自由现金流返还给股东。对比来看,大部分不分红企业的理由是:应对未来的投资——多数是借口,而台积电最该找这个借口不分红,它却每季度派息。所以,在股东回报层面,和这些优秀企业比,不少企业实际上做得很差,也是其长期回报糟糕的原因之一。

菲利普·莫里斯的长期收益率让很多美股投资者也感到吃惊,因为市场敬而远之压低了公司的股价,坏消息会让潜在投资者买到更便宜的价格。只要公司继续存在,继续保持可观的利润,并将很大一部分盈利用于发放股利,那么投资者就能获得高额收益。菲利普·莫里斯的股息率达到了4%以上,股利的重复投资让投资者手中的股票变成了加速器。

该公司的高收益率论证了投资领域一个极为重要的原理:真正起作用的不是实际的利润增长率,而是该增长率与市场预期的对比。投资者因为法律方面的潜在阻力而对菲利普·莫里斯公司的前景抱有较低期望,但实际上该公司仍然保持了较快的增长速度。较低的预期、较高的增长率和股利分红率,这三者为高收益率的形成创造了完美的条件。

历史上菲利普·莫里斯因为主业烟草吃了不少官司,导致估值低,而最新的财报亮点是无烟烟草收入占比不断提升,这一点颇为重要,有助于估值提升。同为消费股,可口可乐和麦当劳的市盈率估值在25倍左右,这两家的股息率不到3%,而菲利普·莫里斯的股息率却达到4%,并且利润增速是这三家公司中最快的,其投资吸引力或许更高。

(作者为资深从业人士。本文不构成投资建议,据此投资风险自负)

本文刊于11月02日出版的《证券市场周刊》